Анализ отчета NFP: Рост занятости и перспективы инфляции

NFP за август показал скромный рост рабочих мест, снижение темпов роста заработной платы и относительно резкий скачок в уровне безработицы, как явные признаки что ситуация на рынке труда США нормализуется. Трудно ожидать, что инфляция ускорится на этом фоне, поэтому растет вероятность, что ФРС не будет повышать ставку в сентябре и также воздержится от такого решения в ноябре.

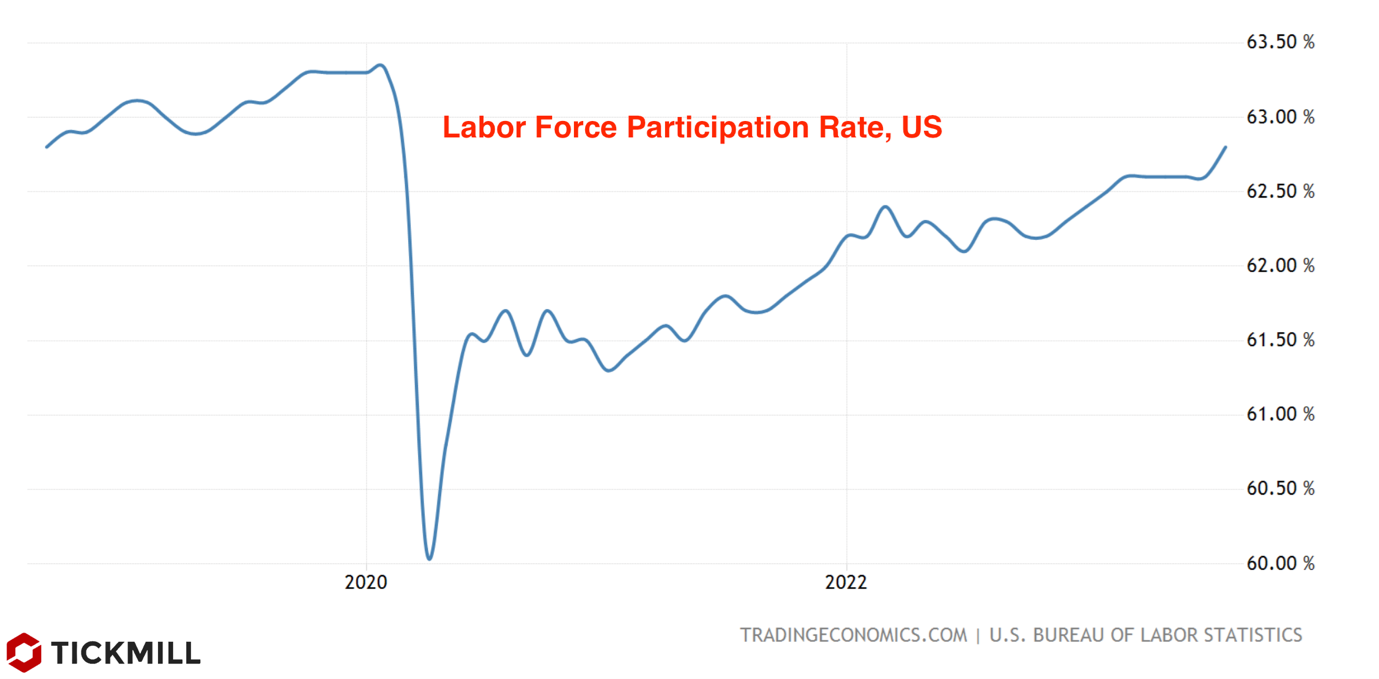

Рост рабочих мест в США в августе составил 187К при скромном прогнозе в 170К, однако предыдущие два месяца были пересмотрены в меньшую сторону в совокупности на 110К. Отчет добавил аргументов в пользу версии, что в найме есть именно устойчивая тенденция к ослаблению. В частном секторе прирост составил 179К из которых 102 тысячи пришлось на сектор частного образования и здравоохранения. Весьма позитивным с точки зрения последствий для инфляции стало увеличение уровня участия в рабочей силе – показателя, который рассчитывается как сумма безработных и занятых к общей численности работоспособного населения. Рост данного показателя означает, что произошел «чистый» приток в категорию тех, кто либо занят, либо ищет работу, что должно оказывать понижательное давление на заработную плату, а затем и потребительскую инфляцию в США. Падение данного показателя в 2020 году и спровоцировало феномен устойчивого инфляционного давления, который продолжает генерировать рынок труда. C его восстановлением до нормальных уровней данный эффект, очевидно, будет входить в формулу инфляции уже со знаком минус:

Вместе с повышением уровня участия в рабочей силе, начал замедляться и темп роста заработной платы, который в августе составил 0.2% MoM против прогноза 0.3%, это первое снижение более чем за полгода ниже 0.3%. Уровень безработицы подскочил с 3.5% до 3.8%, явно указывая на то, что темп роста спроса на рабочую силу ослабевает.

Вероятность, что ФРС повысит ставку в сентябре на фоне таких мягких цифр резко снижается, пауза скорей всего продлится и в ноябре.

Рынки не увидели ничего критичного в отчете по безработице с точки зрения рисков рецессии в США, доходности коротких Трежерис после кратковременного скачка вниз вернулись на уровень предшествовавший релиз отчета, а доходность дальних облигаций даже немного выросла, с 4.10 до 4.18% по 10-летней казначейской облигаций. Отчет, соответственно, прошел бесследно и для доллара, который после мимолетной медвежьей коррекции даже укрепился по отношению к основным валютам. Индекс доллара вырос с 103.50 до 104 пунктов, и цена сформировала на графике паттерн отбоя от линии поддержки, которая ранее выполняла функцию линии сопротивления, что в некотором роде служит подтверждением бычьих намерений:

На этой неделе нас ждет релиз индекса активности в сфере услуг США от ISM в среду, который будет также содержать оценку респондентов по ситуации с наймом, а также давления цен, и, как ожидается, не пройдет незамеченным для рынка. По ЕС появится третья оценка темпов роста ВВП за второй квартал в четверг и отчет по инфляции в Германии в пятницу.

Понравилась моя статья и пользуетесь приложением Telegram?

Если Вы ответили на оба вопроса "Да!", тогда подпишитесь на мой канал и больше никогда не пропускайте новые выпуски.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.